México: gigantes globales dominan distribución, comercialización y procesamiento de granos

Alrededor de 60 por ciento del mercado de granos en México está en manos de un puñado de grandes empresas –Maseca, Cargill, Archer Danield's Midland, Bimbo, Minsa, Molinos de México, Gamesa, Altex, Bachoco, Lala y Malta de México fundamentalmente–; dominan tanto la compra de cosechas nacionales como la importación, el transporte, el almacenamiento, la distribución y los procesos industriales.

Son empresas boyantes y se distinguen porque sus ganancias suben como espuma, no obstante la peor crisis económica y financiera del país en más de seis décadas este 2009-10 y no obstante el encarecimiento de los alimentos que entre otros saldos amplía el número de pobres y miserables en México.

La fuerza de estos emporios no es una casualidad. Ha crecido y se ha afianzado gracias a decisiones tomadas por el gobierno mexicano desde los años 80s, con el ingreso al GATT (hoy Organización Mundial de Comercio), pero sobre todo a raíz de la reforma de 1992 al artículo 27 constitucional sobre tenencia de la tierra y la puesta en marcha en 1994 del Tratado de Libre Comercio de América del Norte (TLCAN).

Tales decisiones, que han desmontado el sistema gubernamental de intervención en los mercados agroalimentarios, han entregado en charola de plata el negocio a las corporaciones privadas, y en particular a las trasnacionales, dice Víctor Suárez Carrera, director ejecutivo de la Asociación Nacional de Empresas Comercializadoras de Productores del Campo (ANEC) y explica que la operación de esta estrategia, que implica pérdida de soberanía nacional y alimentaria, ha sido por varias vías:

Por un lado están las políticas de libre importación de materias primas con precios debajo de producción –o sea con prácticas dumping e ilegales–; por otro, el traslado a estas grandes compañías de la responsabilidad de la regulación de los mercados –la cual estuvo antes en manos de empresas públicas como Conasupo y el sistema Boruconsa-ANDSA (Bodegas Rurales Conasupo-Almacenes Nacionales de Depósito)– situación que les da completa autonomía en la fijación de precios al productor y precios al consumidor.

Un tercer elemento ha sido la captura de subsidios públicos por parte de estas compañías con la justificación de que favorecen la liquidez de los mercados y la adquisición de las cosechas nacionales. Y por último, a los emporios alimentarios se les ha brindado un sistema de exención de impuestos, un régimen de tributación de privilegio (amparado bajo un régimen especial de tributación para el agro que originalmente tenía el sentido social de impulsar la producción primaria).

Estas grandes empresas, dice Suárez, son globales; en varios casos están asociadas entre ellas y cuentan con fuertes recursos extrafronteras. Cargill, una de las tres empresas agroalimentarias con mayor poder económico en Estados Unidos, por ejemplo, “tiene a su disposición una masa de financiamiento en dólares y acceso amplio a apoyos públicos –entre 2005 y 2009 recibió de Apoyos y Servicios a la Comercialización Agropecuaria casi 600 millones de pesos para subsidios a la pignoración, movilización y exportación de maíz blanco– que le dan una ventaja competitiva en el mercado mexicano frente a empresas pequeñas y medianas que no tienen si quiera posibilidad de crédito o cuyo acceso al dinero es a costos muy elevados”.

Además Cargill, en la medida que es un gran operador de granos y otros productos en Estados Unidos, tiene alianzas estratégicas con las compañías ferroviarias de ese país, que son las mismas que controlan el servicio ferroviario en México. Con esto, Cargill cuenta con tarifas preferenciales a las cuales no tienen acceso los competidores, pequeños y medianos comercializadores, y goza de prioridad en la contratación de los trenes. “Si no hay furgones o no hay góndolas o no hay trenes unitarios disponibles para los pequeños, quedan fuera de la comercialización, de las oportunidades de mercado ” .

Asimismo, se observa cómo infraestructura estratégica está en manos de los grandes consorcios. Es el caso de la terminal granelera de Veracruz, por donde ingresa 40 por ciento de las importaciones que realiza México. La concesión de esta terminal, que estuvo en manos de ICA y Alsur pasó a Cargill hace unos años sin que el gobierno mexicano pusiera objeción. Y ésta es una herramienta fundamental que tiene la empresa para dominar y manipular el mercado de granos. La situación es excepcional, dice Víctor Suárez. En Estados Unidos, Japón, China, Europa ni los bancos ni la infraestructura estratégica está en manos extranjeras.

Y estos grandes consorcios incurren en prácticas anticompetitivas. “Tienen libertad de importar en cualquier momento del año, aunque estemos en época de cosechas nacionales de granos, y tienen la libertad de exportar. Cuando hay cosechas e importan, presionan a la baja los precios que pagan a los productores nacionales de granos, e incurren en la exportación también cuando no hay suficiente disponibilidad de granos para generar escasez artificialmente, elevar los precios, revalorar sus inventarios. Así generan ganancias extraordinarias”.

“Hay libertad absoluta, ninguna regulación gubernamental que frene la especulación porque estamos en el paradigma del libre mercado. En este ambiente, los productores de granos pequeños y medianos, los comercializadores pequeños y medianos y los procesadores pequeños y medianos son desplazados del mercado, no pueden competir, y se va concentrando más y más el mercado en pocas empresas”. Es indispensable que la Comisión Federal de Competencia actúe de oficio para enfrentar las prácticas del monopolio.

En el ciclo primavera-verano 2008-09 las organizaciones comercializadoras de maíz de ANEC sufrieron la fuerza de este monopolio en carne propia. “Vimos una posición de franca coalición de los grandes compradores (Cargill, Maseca y Minsa) que se pusieron de acuerdo para no comprar el maíz de los productores organizados para debilitar su posición y en cierto momento destruirlos y quitarse así un contrapeso. En el caso del trigo de la cosecha otoño-invierno 2008, vimos cómo se coaligaron estos mismos tres grupos para no pagar a los productores a niveles de precios internacionales, que se ubicaban en el equivalente de dos mil 900 pesos la tonelada. Ellos decidieron no pagar más de dos mil 400 y como su poder de compra es muy grande, los campesinos se vieron obligados a vender a este precio bajo; luego las empresas presionaron para que la Secretaría de Agricultura, vía Aserca, pagara subsidios para compensar a los productores y así ellos obtuvieron las cosechas por debajo de los precios del mercado y obtuvieron ganancias extraordinarias, comentó Suárez.

Frente a estas prácticas, el gobierno no solamente no tiene disposición ni herramientas para actuar y hacer que los mercados funcionen competitivamente, conforme a las reglas que dicen que son de mercado y de precios internacionales, sino que ceden al chantaje dando subsidios injustificados.

La mitad de la producción de pollo en manos de tres empresas

* Las pequeñas quiebran, incluso asociadas, por múltiples factores: Yesaki

* La Comisión de Competencia investiga prácticas monopólicas

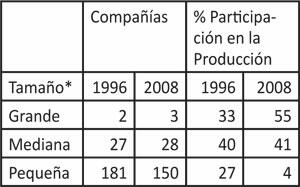

En 1996 dos empresas grandes controlaban en México el 33 por ciento de la producción de pollo; para 2008 ya eran tres las grandes (Bachoco, Pilgrim's Pride y Tyson) y cubrían 55 por ciento de esta producción. En el camino muchas compañías pequeñas quebraron, vendieron o entraron a esquemas de aparecería (dando servicios a las grandes o medianas) y su participación en la oferta se redujo sustantivamente: en 1996 esas pequeñas sumaban 181 y aportaban 27 por ciento de la producción de pollo y para 2008 eran 150 empresas cubriendo sólo cuatro por ciento.

Estos son datos de la Unión Nacional de Avicultores (UNA), que se combinan con comentarios hechos por el Departamento de Agricultura de Estados Unidos (USDA) en su reporte anual sobre la avicultura mexicana –“En 2009 la avicultura declinó, lo cual no había ocurrido en una década y esto se atribuye principalmente a la crisis económica, a la consolidación de la industria que tiende a crecer, a los precios (altos) de los granos de importación y a la continuada competencia por parte de importaciones avícolas”–, para poder afirmar que la presencia preeminente de grandes empresas en esta rama es un hecho y que, aunado a la apertura comercial, implica una reducción de posibilidades para las pequeñas compañías.

La avicultura nacional –donde el pollo representa 92 por ciento con una producción anual alrededor de 2.7 millones de toneladas, que complementa la oferta nacional con más de 440 mil toneladas importación, sobre todo piernas y muslos—participa con 11.5 por ciento del producto interno bruto agropecuario y genera 190 mil empleos directos y 950 mil indirectos. Las empresas pequeñas se caracterizan porque brindan menos de cien empleos, las medianas entre cien y 250, y las grandes arriba de 250.

En entrevista, Jaime Yesaki, quien fue presidente de la UNA entre 1993 y 1996, explica los motivos de desaparición de las pequeñas empresas avícolas: “en el Tratado de Libre Comercio con América del Norte (TLCAN) –que en avicultura dejó fuera a Canadá— el pollo fue uno de los productos donde se negociaron más largos periodos de desgravación, pero se presentó un problema muy serio, el contrabando bronco y el contrabando técnico (esto es la importación de pollo supuestamente en salmuera, cuya fracción estaba exenta de pago de aranceles), en volúmenes muy importantes. Fue un problema que duró años y que desestabilizó el mercado. Las compras las hacían brokers, o coyotes como yo les digo, gente sin inversiones ni infraestructura, que sólo tiene dinero y compra y vende”.

Dada la diferente estructura de mercado de Estados Unidos –donde se prefiere y valora la pechuga y las alas sobre las demás partes del pollo–, las piernas y muslos sobran en ese país y las venden sobre todo a Rusia y China, pero cuando hay algún problema allá las colocan en México, su destino más cercano. Estas piezas traídas por contrabando llegaron a nuestro país a precios hasta 50 por ciento inferiores a los del producto nacional y presionaron a la baja los precios internos. Hoy día, prevalece esa diferencia de precios, pero en menor grado, dice Yesaki.

El entrevistado, quien también es ex presidente del Consejo Nacional Agropecuario (CNA), señaló que una forma de afrontar la situación hubiera sido el asociacionismo, pero “esto no se nos da en México, pues la ley no protege a los accionistas minoritarios y porque aquí somos muy listos y el pez grande se come al chico”. Pero incluso avicultores que sí se asociaron o fortalecieron sociedades previas –como es el caso de la propia familia de Yesaki y otras cinco, presentes en Nuevo León— han debido sufrir quebrantos atribuibles no sólo a la situación de competencia con importaciones, o a tener que enfrentar a las tres grandes productoras de pollo, sino a factores disfuncionales de las políticas públicas en el agro, y también a las crisis de precios y financieras globales de los años recientes.

El Grupo Papsa, donde está Yesaki inició su asociación hace 30 años pero en 2005 dio un paso adelante al integrarse totalmente y producir y comercializar de manera unida. El grupo llegó a tener una participación importante en el mercado, con un millón de pollos por semana, y una marca propia. Pero ahora “estamos de salida; no pudimos cristalizar un crédito que nos permitiera pasar la época de vacas flacas a los buenos tiempos”. Hoy Papsa no tiene una producción propia; tuvimos que vender nuestro negocio a diferentes entidades, aunque no vendimos las granjas y estamos en un esquema de aparcería con una de las empresas grandes. Esto quiere decir que explotamos nuestras instalaciones y cobramos una cantidad por el servicio”.

La producción de pollo, señala Yesaki, es riesgosa y cíclica (a veces se pierde porque la producción resulta más cara que el precio de venta, pero luego se puede vender más alto y la empresa se repone). Por tanto se requiere un respaldo que permita financiamientos de tres a seis meses, y en México la banca de desarrollo, que debería atender este tipo de negocios, “no está cumpliendo su función” e incurre en absurdos, por ejemplo valora muy mal las garantías rurales. “Nuestros negocios son rurales, si presentamos una garantía rural la toman 2.5 veces a uno mientras que las garantías urbanas las consideran 1.5 a uno o uno a uno. Es incongruente. A veces tenemos que tomar créditos de otras entidades o incluso en el extranjero, más baratos”.

El Grupo Papsa sufrió quebranto no obstante que era una empresa que iba a la vanguardia –“empezamos adquiriendo insumos conjuntamente; accedíamos a créditos de pignoración, nos armamos muy bien con laboratorios de patología (...)–. Otra razón del quiebre fue la incapacidad de Papsa para entrar con su oferta de pollo a las tiendas de autoservicio, cada vez más dominantes en la distribución alimentaria de México. Estas tiendas tienen presencia en todas las ciudades del país y prefieren como proveedores a empresas grandes con capacidad de surtir en todos sus puntos de venta, y por tanto las compañías regionales (como Papsa) quedan al margen.

Concentración de la Producción de Pollo en México

*El gobierno de México clasifica como compañía pequeña aquella que tiene menos de cien empleados, una mediana con cien a 250 y una grande con más de 250. FUENTE: UNA

Y por último, Papsa recibió el tiro de gracia con tres crisis consecutivas : la primera, la de 2006, “cuando los precios de los granos de forma inusual se encarecieron al doble” afectados sobre todo por la especulación en los mercados internacionales, misma que derivó en la crisis financiera global (donde se mezclaron muchos problemas, crisis hipotecaria, energética, y la presencia de “rateros encumbrados dueños de grandes corporaciones que seguro estudiaron en buenas universidades”).

La segunda crisis fue en 2008 cuando hubo una sobreoferta de producción –“como nuestro pollo no puede almacenarse, se vendía todo pero muy barato”–, y podemos pensar que “algo hicimos mal”, pero nuestro consuelo fue que también por sobreproducción, en Estados Unidos la empresa que era la número uno, la gigante Pilgrim's Pride, quebró (sus acciones se desplomaron, de valer 30 centavos de dólar cayeron a cero), y entonces otra empresa más grande, la brasileña JBS la compró.

Y la tercera crisis, fue la crisis financiera global, que emergió cuando “apenas estábamos saliendo de la racha de malos precios”.

Para Yesaki, son muchos los factores que cierran el camino a las pequeñas compañías avícolas: las importaciones baratas influyen parcialmente, las crisis globales pesan también, y la falta de políticas públicas congruentes es una falla fundamental (pues por lo general los subsidios, mezclados los productivos con los de carácter social, ignoran a las empresas medianas). Pero el hecho tangible es que la concentración de la producción en pocas manos es una tendencia que se da y se seguirá dando. “No sé si algún día se empezarán a desconcentrar, porque así son los procesos, pero tardan décadas”, pero lo que viene para la avicultura es aún más preocupante. Un posible acuerdo comercial México-Brasil pone a temblar a los productores, porque en el país sudamericano producen mucho más barato incluso que los estadounidenses.

Cabe decir de cualquier forma que la Comisión Federal de Competencia (CFC) publicó en el Diario Oficial de la Federación, el 17 de diciembre de 2009, el inicio de una investigación de oficio en la rama avícola, debido a “posibles prácticas monopólicas”, con el argumento de que la información disponible en manos de la Comisión es suficiente para iniciar esta investigación, con base en la Ley de Competencia Económica. La investigación examinará contratos, acuerdos de negocios y convenios de las tres compañías líderes en México, que pudieran estar afectando los precios de mercado del pollo.

Fuente: La Jornada del Campo